På fredag, den 4 december möts de 12 medlemmarna i Organization of Petroleum Exporting Countries (OPEC). Enligt Reuters idag väntas ingen förändring av den fastslagna strategin, men handlare köper ändå upp priset.

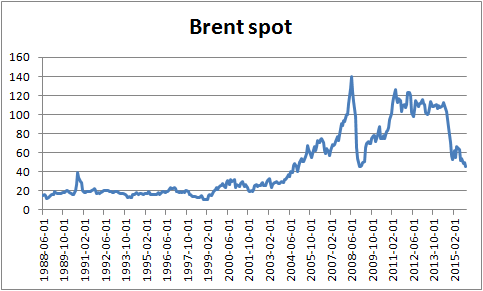

Prisfallet på olja tog en paus, men verkar nu ha lossnat igen och är på väg ner mot 40 dollar. Jag sade för något år sedan att 30 dollar förmodligen är inom räckhåll. Om man tittar på diagrammet ser man att ”lågt” faktiskt är 20 dollar och därunder.

Vid OPEC-mötet för ett år sedan deklarerade Saudiarabien att de tänkte sälja olja ner till 20 dollar. Saudierna har kört en berättelse det senaste året, fram till för några veckor sedan, att de skulle krossa skifferoljeindustrin i USA. Uppenbarligen hade de inte föreställt sig ett så brant prisfall som marknaden har upplevt. De senaste veckorna har vi fått höra en annan berättelse, en om att efterfrågan långsiktigt på olja växer, men att det just nu investeras ohållbart lite i produktionskapacitet.

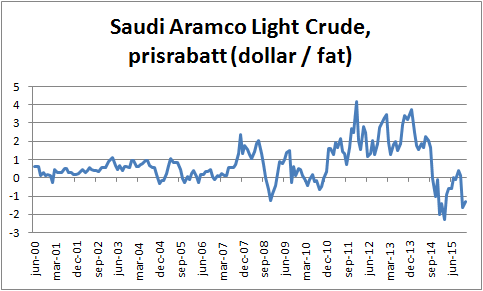

OPEC säljer sin olja i förhållande till ett index för priset på de olika ländernas olja, den så kallade OPEC-korgen. Saudiarabien förhåller sig till det prisindexet genom att sätta en marginal för sin egen olja. Som vi ser av diagrammet nedan har Saudiarabien sålt sin lätta olja upp till 4 dollar över OPEC-korgen mellan 2011 och 2014. Sedan ett år säljer man den dock billigare än alla andra. Om andra OPEC-länder säljer sin olja billigare nu, så säljer Saudierna den ännu billigare. Det är ett sätt att försöka behålla marknadsandelar.

Figur 2. Från och med oktober 2014 började Saudiarabien sälja sin olja till rabatt i förhållande till det genomsnittliga priset som OPEC-länderna håller. Saudiaraberna säljer alltså sin olja billigare än det genomsnittliga OPEC-landet gör. De har sagt att de vill ”försvara sin marknadsandel” på oljemarknaden. Andra bedömare har tolkat det som att de vill slå ut den amerikanska skifferoljan.

Inför mötet på fredag har Iran har sagt att de ska presentera sina planer att öka produktionen med 500,000 fat per dag nu när de har en överenskommelse om kärntekniken. De senaste 17 månaderna har OPEC producerat över de 30 miljoner fat per dag som organisationen satt som tak.

Irak forsätter att öka sin produktion av olja. De producerar nu 4,3 miljoner fat om dagen. I oktober förra året var det 1 miljon fat mindre, 3,3 miljoner fat om dagen. USA:s oljeproduktion har planat ut på 9,3 miljoner fat om dagen.

Det stora överskottet på olja har gjort att raffinaderier tjänar storkovan. Vinsten på att göra nafta, oljans champagne, som man sedan gör plast eller bensin av, har ökat till 9,42 dollar per fat, den högsta nivån sedan åtminstone maj.

Saudiarabien har inte ökat produktionen sedan juni. Borraktiviteten har inte ökats för att kompensera. Saudiarabien och Kuwait delar på Wafra-fältet som ligger i en neutral zon mellan länderna. Wafra producerade 500,000 fat per dag under 2013, men nu praktiskt taget ingenting. Den tunga oljan i fältet behöver injektion av ånga för att utvinnas. Kanske detta inte är lönsamt till ett pris under 60 dollar? Enligt en artikel i Financial Times (26 november, ”Saudis change tune as Opec meeting looms” av Anjli Raval och David Sheppard) säger saudierna att ”de vill att priserna stabiliserar sig mellan 60 och 80 dollar per fat”.

Varför 60-80 dollar?

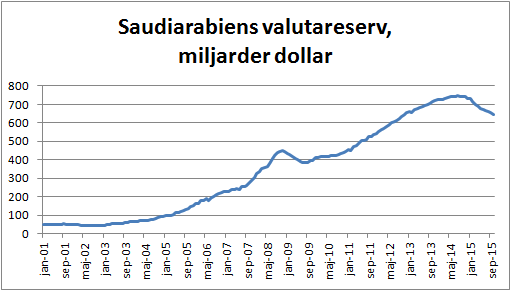

Hur kan Saudierna ha kommit fram till att de önskar sig ett oljepris på 60-80 dollar per fat? För ett par år sedan sades att Saudiarabien behövde ett oljepris på minst 100 dollar per fat för att balansera budgeten. Detta angavs då som ett riktmärke för att motivera varför oljepriset skulle vara så högt. Vi kan dock räkna på detta själva genom att studera Saudiarabiens valutareserv, som vi ser i diagramform nedan och jämföra med landets oljeproduktion och priset på olja.

Figur 3. Saudiarabiens valutareserv har minskat med 98 miljarder dollar mellan augusti 2014, när den var som störst, och oktober i år. Under oktober rann 6,58 miljarder dollar ur valutareserven. Med en dagsproduktion på 10,38 miljoner fat om dagen betyder det att det är 20 dollar per fat i brist. Om snittpriset var 50 dollar under oktober, innebär det att Saudiarabien skulle behöva ett pris på 70 dollar per fat för att hålla sin valutareserv konstant. De har gjort en slags hushållsbudget för familjen Saud.

Eftersom det av tillgängliga siffror på valutareserven, oljepriset och produktionen framgår att valutareserven är stabil vid 70 dollar, är det inte konstigt att Saudierna ”bakom stängda dörrar” säger att de önskar ett oljepris på 60-80 dollar per fat. Man kanske utgår från att vad Saudierna önskar är lag för marknaden, men jag tror inte att det är så längre och ska visa varför i resonemanget som följer.

USA:s skifferolja

Skiffertekniken är förhållandevis ny och därför sker förbättringar i ganska raskt takt fortfarande, vilket innebär att produktionskostnaden sjunker år för år. Det finns förmodligen ett stort utbud av oljeriggar i USA som inte används. Från en väldigt överhettad marknad för riggar för lite drygt ett år sedan, borde kostnaden för en rigg vara väsentligt mycket lägre idag. Detta är viktigt eftersom payoff-tiden för ett borrhål i skiffer är kort.

Per Magnus Nysveen och Leslie Wei på Rystad Energy har gått igenom vad man kan vänta sig av den nordamerikanska skifferoljeproduktionen nästa år. De skriver i en artikel att produktionen kommer att öka med 4% och kostnaderna minskar med 9%.

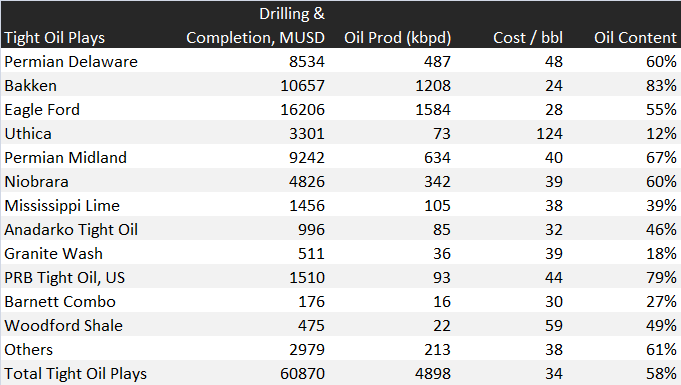

Här är en återgivning av huvuddragen av en tabell publicerad av Nyseen och Wei i Oil and Gas Journal den 12 november.

Figur 4. Rystad Energys estimat för kostnader i olika skifferfält i USA och oljeproduktion. Kostnaden per fat är kvoten mellan de två storheterna med antagande om 365 produktionsdagar per år. Oil content visar hur mycket som är olja. Resten är gas. I kostnad per fat har inte värdet av gasen tagits med (alltså noll i värde antaget). Kostnaden per fat ger ändå en (låt vara kanske något grov) bild av vad produktionskostnaden väntas bli under nästa år i dessa skifferfält, enligt Rystads prognos.

Baker Hughes publicerar sedan 1940-talet veckovis statistik över alla oljeriggar i drift i världen. Antalet oljeriggar har minskat kraftigt i världen från 3736 i februari 2014 till 2086 i oktober i år. Ett sätt att ta reda på vem som är starkast på oljemarknaden är att kolla vem som ger sig först när priserna blir lägre. Vi ser här att Latinamerika nådde sin topp redan i mars 2013, därefter följde Afrika i februari 2014. Att Latinamerika skulle vara den svagaste producenten är inte konstigt när vi vet att Brasilien satte sitt hopp till lätt, men ultradjup olja med en kostnadskalkyl på 90 dollar per fat att utvinna och Venezuela å andra sidan ytlig, men väldigt tung olja, som av den anledningen är kostsam att utvinna. I juli 2014 toppade både Europa (alltså innefattande både Ryssland och Norge) och Mellanöstern. I september 2014 toppade Asien/Stillahavsregionen och USA. Betraktat på det här sättet är USA:s oljeindustri alltså en av de starkare. Vi ser i diagrammet nedan att om det är någon som är ”swing producer” i världen, så är det inte Saudiarabien / Mellanöstern, utan USA!

Figur 5. Diagrammet visar antalet oljeriggar i drift i Europa (inklusive Ryssland), i Mellanöstern, totalt antal utanför USA och i USA. Källan är Baker Hughes.

Man kan alltså glömma att det är Saudiarabien som håller i taktpinnen. Det är USA och frackingkillarna.

Ekonomiska konsekvenser

USA:s oljelager är just nu de näst högsta någonsin på 488 miljoner fat, endast överträffat en vecka i april i år när 2 miljoner fat mer fanns i lager. Det lagras olja överallt i USA. Detta är nog den egentliga förklaringen till varför USA:s president Obama inte ville ha någon Keystone XL-pipeline från Kanada. Liksom det går att dölja sparsamhet med pengar med miljöhänsyn, som låter mycket finare idag, ligger det nog mycket lite miljöhänsyn bakom beslutet. Man vill inte ha ännu mer olja in i USA.

För tio år sedan publicerades Matt Simmons bästsäljare ”Twilight in the Desert – the Coming Saudi Oil Shock and the World Economy”. I den skriver han att

”All the major international supply and demand models generated by the International Energy Energy Agency, the U.S. Department of Energy, the U.S. Department of Energy, and various public policy think tanks have been demand-driven and still are. When the modelers determine how much additional oil will be needed, and have exhausted other likely supply sources, they turn to Saudi Arabia to bridge any gap between their demand levels and available supplies. This exercise has resulted in assumptions that Saudi Arabia will be producing 15, 20, and even as much as 25 million barrels of oil a day over the next 20 years.

For the past decade or two, no one has raised a murmur that these growth projections might be mere fancy”. (p 333-334).

Det kan mycket väl vara så att oljan håller på att bli dyr att få upp ur Saudiarabiens gamla oljefält. Ghavar hittades 1948 – för 67 år sedan! Detta väcker en större fråga, som ställts av åtskilliga ”peak oilers” genom åren. Hur mycket olja har Saudiarabien? Vi kanske istället frågar – vad kostar det att producera ett fat olja ur Saudiarabiens gamla fält? Är det twilight in the desert vi ser? Gör det något? Nej, därför att skiffern upptäckts. Oljeskiffer finns i USA och det låga priset håller spridningen av tekniken lite lägre, men kan tillämpas i en rad länder, som inte är traditionella OPEC-länder.

Även Storbritannien nådde peak coal år 2014, med hälften av allt ursprungligt kol kvar i backen. Idag produceras inget alls i Storbritannien. Hälften av ursprungligt kol är fortfarande kvar i backen. Det är billigare att importera, i den mån man fortfarande vill använda kol.

Jag tror man ska räkna med lägre oljepriser. Räkna också med ökad desperation hos människorna i Mellanöstern och i Ryssland. I ökad utsträckning kommer folk att vilja flytta från dessa länder – och svenskar i Norge kanske vilja komma hem. En stor del av befolkningen i Mellanöstern är unga och män. Innan inbördeskriget i Jemen började, där Saudiarabien är en aktiv part (vilket också kostar pengar) var arbetslösheten bland upp-till-25-åringar bland de högsta i världen och befolkningen bestod till stor del av sådana; arga unga män.

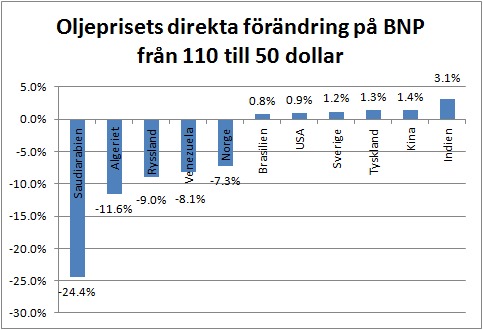

Oljeprisets omvärdering i spåren av det gamla paradigmets sammanbrott, början på slutet för de traditionella oljeländernas ”rent extraction” har redan lett till stor påverkan på ekonomin för olika länder. Som vi ser påverkas USA väldigt lite och om något positivt av oljeprisfallet. Vi har mest hört nyhetsrapporter om krisen och arbetslösheten i skifferindustrin, men totalt sett är ett lägre oljepris positivt för USA. Effekten är dock som vi ser på det stora hela, försumbar. Riktigt bra är det för Indien, vars BNP per capita ligger lågt, på en råvaruintensiv del av behovstrappan. Riktigt illa är det för Ryssland, (länder som) Algeriet, Venezuela och Saudiarabien, och Norge.

Figur 6. Bilden visar förenklat, effekten av oljeprisfallet från 100 dollar per fat till 50 dollar per fat på några utvalda länders BNP. Beräkningen är förenklad i så måtto att den tar 365 x (110-50 dollar) x (daglig produktion – daglig konsumtion) för år 2014 i förhållande till BNP i dollar år 2014. Källorna är BP Statistical Review of World Energy 2015 och Världsbankens databas för BNP. Naturligtvis finns annan påverkan på BNP än bara förändringen i intäkt eller kostnad för såld eller köpt olja, såsom kringtjänster och dynamiska effekter som t ex ökad/minskad konsumtion, som då troligtvis skulle förstärka siffrorna.

Terminsköpare spekulerar i motvind

Oljepriset kan falla till 25 dollar per fat om OPEC inte agerar för att stabilisera marknaden, sade Venezuelas oljeminister Eulogio Del Pino den 22 november. Venezuela är ett av de länder som är värst drabbade, tillsammans med Algeriet.

Jag tror man ska räkna med att oljepriset faller dit, minst.

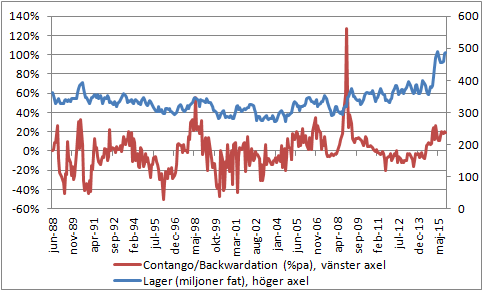

Funderar du på att köpa olja, tänk då på att det finns mycket olja i lager. Eftersom lager är dyrt är premien på terminer på olja 20% på årsbasis. För att å hem, måste oljepriset gå upp med 20% på årsbasis.

Figur 7. Bilden visar oljelagren i USA, som har nått den högsta nivån någonsin. De strategiska lagren är inte medräknade. Ju högre lagren är, desto dyrare blir det att lagra ett fat till. Lagerkostnaden återspeglas i råvaruterminsmarknaden. Dels verkar högre lager till att pressa ner spotpriset (eftersom köpare också får en lagerkostnad till dess köpt olja kan säljas), dels verkar högre lager genom att orsaka en prispremie för terminer. Ju längre tid till leverans, desto högre pris på terminen. Premien, som i råvarumarknaden kallas för ”contango” är en återspegling av lagerkostnaden.

Just nu är lagerkostnaden 20% på årsbasis räknat på skillnaden i pris mellan spotmånadskontraktet och bakmånaden (nästa leveransmånad).

På fredag får vi veta hur det gick, om det blev beslut om produktionsminskning, eller inte.