Tillbaka efter helgerna ser vi att prisnivåerna är några procent lägre än de var för en månad sedan. Det är fritt fall i Kinas ekonomi och Brasilien har glidit ner till kanten av avgrunden. Lite kortfattat kan du läsa mer om Brasilien under sojabönsavsnittet. Svag efterfrågan på protein i Kina, och ett Brasilien i extremt behov av exportinkomster från exempelvis sojabönor, kommer att påverka marknaderna för protein och vegetabilisk olja väldigt negativt framöver, om man får gissa. Det finns också riskmoment och det är att det säkerligen blir svårare för lantbrukare i Brasilien att få lån, när bankerna i landet går på knäna och kanske inte överlever. Aktiekurserna på de ledande bankerna Bradesco och Itau har tappat det mesta av sitt värde de hade för några år sedan och nästan halverats i kurs den senaste månaden.

Det nya året drar igång på allvar i veckan som kommer med den kvartalsvisa lagerstatistiken från USDA, statistik om sådd areal av höstvete i USA och den månadsvisa uppdateringen av World Agricultural Supply and Demand Estimates, allt på tisdag klockan 18.

Bloomberg har sammanställt analytikerkårens förväntningar på dessa rapporter och de är:

Förväntningar på lagerrapporten

| US Dec 1 Stocks Forecasts | ||||

| Analyst estimates | Prior USDA | |||

| Average | Range | Dec 2014 | Sep 2015 | |

| Corn | 11.246 | 11.073-11.440 | 11.211 | 1.731 |

| Soybeans | 2.742 | 2.600-2.900 | 2.528 | 0.191 |

| Wheat | 1.694 | 1.647-1.732 | 1.53 | 2.089 |

Förväntningar på höstvetearealen i USA

| 2016/17 US Winter Wheat Planting | |||

| Analyst estimates | Prior USDA | ||

| Average | Range | 2015/16 | |

| All Winter | 39.334 | 38.250-40.796 | 39.461 |

| Hard Red | 28.802 | 27.576-29.600 | 28.978 |

| Soft Red | 7.166 | 6.400-8.539 | 7.087 |

| White | 3.367 | 3.250-3.500 | 3.396 |

Förväntningar på WASDE-rapportens amerikanska siffror:

| US Production | Prior USDA Forecasts | |||

| Average | Range | 2015 | 2014 | |

| Corn | 13.649 | 13.525-13.770 | 13.654 | 14.216 |

| Corn yield | 169.2 | 167.7-170.1 | 169.3 | 171 |

| Soybeans | 3.978 | 3.926-4.043 | 3.981 | 3.927 |

| Soybean yield | 48.3 | 47.5-49 | 48.3 | 47.5 |

| 2015/16 US crop carry out estimates | |||

| Average | Range | Prior USDA | |

| Corn | 1,781 | 1,506-2,010 | 1,785 |

| Soybeans | 473 | 407-563 | 465 |

| Wheat | 918 | 853-947 | 911 |

Väder

Europa fortsätter att få nederbörd långt över det normala. Österrike/Ungern får upp till sex gånger det normala, medan resten av hela Europa får ungefär dubbla nederbörden de kommande två veckorna, utom Finland och angränsande områden i Ryssland. Södra Ryssland och Ukraina får också nederbörd över det normala.

El Niño till trots väntas över sex gånger normal nederbörd i hela Sydostasien och södra Indien och även västra Australien får lite mer nederbörd än normalt, men inte så extremt som i Sydostasien.

I Sydamerika väntas skyfall de kommande två veckorna, upp till sex gånger det normala, över delstaten Bahia (ligger vid kusten norr om Minas Gerais). Där odlas kakao, främst. Argentina och södra Brasilien torkar däremot upp.

I Nordamerika blir det i stort sett normal nederbörd.

Det talas mycket om El Niño och om sannolikheten för ett kommande La Niña, men det är lite för tidigt att säga något tillförlitligt om det. Vi får säkert anledning att återkomma till det längre fram i vår.

Vete

Den senaste månaden har marskontraktet på Matif fallit med 2,4% till 171,50 Euro. Euron har i sin tur minskat med 0,6% mot kronan, vilket innebär 3% lägre pris i svenska kronor.

Vi ser kursdiagrammet från Matif i Paris nedan.

Figur 1. Europeiskt kvarnvete har fortsatt falla i pris. Priset har kommit ner till riktiga fyndköpsnivåer, som vänt trenden uppåt tidigare.

Decemberkontraktet på Matif har sjunkit till 184,50 och det går säkert att prissäkra till högre nivå längre fram i år, än till den nivån.

Den senaste tidens kyla har haft en skadlig påverkan på höstvetet i Europa. EU:s MARS publicerade i fredags en kartbild över Europas vetearealer med ett förhållandevis stort område märkt ”moderate winterkill” i Ukraina, södra delen av Litauen och en bit av Polen.

Buenos Aires Grain Exchange (BAGE) skrev på sin hemsida i veckan att skörden av vete som nu nästan är klar i Argentina (87% klart) har blivit större än man trott förut. BAGE justerade upp sitt estimat med 0,6 mt till 10,1 mt. Det myckna regnandet har höjt avkastningen från 2,96 mt per hektar till 2,8 mt. ”Rain makes grain” säger man ju och det stämmer den här gången också. På grund av förra presidenten de Kichners bestraffande politik är dock produktionen mindre än förra årets 11,75 mt. USDA:s estimat är 10,5 mt för 2015. Förra året ansåg USDA att produktionen var 12,5 mt, i båda fallen alltså ungefär lika mycket högre än BAGE:s estimat. Det är alltså inte givet att USDA kommer att sänka sitt produktionsestimat för Argentina i WASDE-rapporten som kommer på tisdag.

EU:s exportstatistik var återigen lite svagare efter en återhämtning i upploppet fram till Jul.

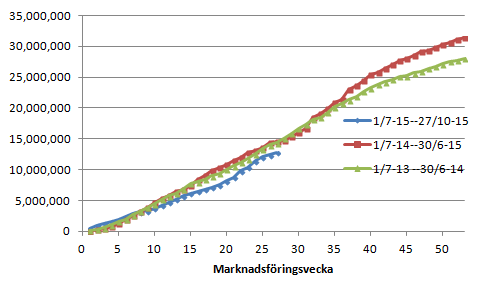

Figur 2. EU:s export av vete uppgick till 369 kt i veckan och är nu 12,758kt ackumulerat sedan den 1 juli. Förra året hade 1,8 mt mer exporterats.

Exporten från USA var även den liten på bara 76 kt i veckan. Förväntningarna låg märkligt högt på mellan 200 och 450 kt. Det är inte en tid för stor exportaktivitet dagarna kring nyår.

Jag tror vetemarknaden är mer köpvärd än säljvärd just nu.

Majs

Den senaste månaden har priset på majs med leverans i mars fallit med 4,9 % i Chicago. I fredags var momentum däremot på uppsidan, en påfallande stark dag.

USDA:s veckovisa exportstatistik var svag, 253 kt. Förväntningarna var liksom för vete orimligt höga kan man tycka, på mellan 450 och 650 kt.

Priset på majs ligger förhållandevis lågt. Liksom vad gäller vete tror jag man hellre ska vara köpt majs än såld.

Oljeväxter – Raps och Sojabönor

Sojabönorna (SF6) har backat med 0,6% den senaste månaden och är nästan tillbaka på tidigare bottennivå, från november. Tekniskt brukar det vara ett köptillfälle för dem som missade tillfället den första gången.

USDA rapporterade export på 639 kt, som faktiskt var i linje med förväntningarna på 450-750 kt. Det får med tanke på hur orimliga förväntningarna var för vete och majs tolkas som att exporten var rätt hög för sojabönor. Jag tror det är positivt för prisutvecklingen. Mer negativt för utsikterna är utvecklingen i Brasilien.

Brasiliens ekonomi befinner sig vid avgrunden. BNP krymper nu med 3,7% i årstakt. Det ser illa ut även 2016, där förväntningar på en förbättring successivt har mörknat. Den franska banken BNP-Paribas sänkte i fredags sina utsikter till en BNP-förändring på -4% (en nedjustering från -3% i tidigare prognos). Inflationen rapporterades i november till 10%. I december hade den ökat till 10,7%. Skatteministern Levy avgick för ett par veckor sedan. Hans egen motivering var att han inte ville ställa upp på presidentens plan att defaulta på statsobligationerna. Levy var utbildad i ekonomi vid University of Chicago och tillsättningen förra året mottogs mycket positivt av marknaden. Att han nu ersatts av en korruptionsmisstänkt marxist anses i Sao Paulo vara ungefär vad man kunnat vänta sig.

För marknaderna för jordbruksprodukter innebär detta att Brasilien än mer måste ställa om till ett producerande och exporterande land. Inflationen sänker det nominella värdet av barnbidraget Bolsa Familia, som i många fall utgjort en arbetsfri försörjningskälla för allt barnrikare familjer i norra Brasilien och samtidigt fungerat som motor för en väljarbas för presidentens arbetarparti, vars politik ungefär överensstämmer med Vänsterpartiets i Sverige. Partiet, dess superkorrupte förre president Lula och hans protegé den riksrättsåtalade Rousseff har för mig ett både begripligt och obegripligt gott rykte i Sverige.

Inflationen och den fallande valutan innebär en stimulans för exportorienterat jordbruk. Cepea rapporterade i fredags att skörden av soja väntas bli rekordhög på 102,5 mt (USDA 100mt). Conab estimerade i den första egentliga rapporten om årets produktion, att den skulle uppgå till 102,46 mt. (se tidigare inlägg).

Enligt Cepea är 40% av skörden redan såld. Den brasilianska centralbanken säger att dollarn som man i Brasilien har som måttstock på alltings egentliga värde, ska fortsätta vara ”dyr” även i år, med 4,20 real per dollar mot slutet av året. Detta innebär med andra ord fortsatt stimulans för produktion av sojabönor och majs. Notera dock att brasilianska (statliga) produktionsestimat ligger högre än oberoende firmors.

De senaste tre månaderna, som ungefär är växtperioden för sojabönorna i Mato Grosso, har nederbörden varit mellan 50% och 80% av det normala. Även Goiás och Minas Gerais har fått mindre nederbörd än normalt. Södra Brasilien har å andra sidan fått mer än normalt. De senaste dagarna har det regnat mer än normalt i Mato Grosso, men det är alldeles för sent för att ha en positiv påverkan. Strax före Jul kom rapporter om att lantbrukare i MG till och med plöjde upp sojabönor för att ersätta med majs. Skörden har samtidigt börjat med 1% redan avklarat.

I den WASDE-rapport som USDA publicerar på tisdag ska det bli spännande att se om de justerar upp global produktion, via en uppjustering av brasiliens produktion.

Sojaoljan tar naturligtis stryk när det regnar som det gör i Sydostasien. Det är torkan som drabbat palmoljeproduktionen där som har drivit prisuppgången på sojaolja. Indirekt har torkan även lyft prisnivån på rapsfrö, som är mer av en oljeväxt än en proteingröda, som sojabönor.

Den senaste månaden har februarikontraktet på rapsfrö backat med 1,5% till 366,75 Euro per ton.

Figur 3. Februarikontraktet på rapsfrö lyckades inte återhämta hela prisfallet i december, och vände nedåt i början av år 2016. Till skillnad från spannmål, var marknaden i fredags påfallande svag. Bottennoteringen från december är säkert i riskzonen att testas. Och förmodligen brytas. Nästa stödnivå är på ungefär 360 Eurosnivån.

Det är en blandning av faktorer som påverkar oljeväxterna och bilden är inte tydlig, därmed inte pristrenden heller, men generellt sett är nu oljan svagare än proteinet – rapsfrö svagare än sojabönor.

Potatis

EEX prisindex för industripotatis har den senaste månaden gått ner 0,2 euro till 11 Euro per 100 kg. Det har dock inte gjorts några uppdateringar av indexet de senaste veckorna. Terminerna för skörd 2015 har handlats upp med 15% i aprilkontraktet, till 15,9 Euro. April 2017 har handlats upp 6% till 14,9 Euro.

Efter riktigt högt pris på skörd år 2012, föll priset ganska kraftigt 2013 och 2014, till ett par euro per 100 Kg. Skörd 2015 har som vi sett ovan ett spotpris strax under det långsiktiga medelvärdet, just nu på 11 euro per 100 Kg för industripotatis. Diskrepansen mot terminerna på det indexet är dock stor. April-terminen stängde i fredags på 15,9 Euro. Marknaden förväntar sig alltså att priset kommer att stiga med 36% till slutet av april! Tror du inte på det, kan du alltid sälja terminskontraktet. Om spotpriset inte stiger, tjänar du mellanskillnaden.

Terminskontraktet för skörden 2016 handlas just nu till strax under 15 euro och potatisen är inte ens satt. Tror du priset blir så högt?

Potatis går utmärkt att prissäkra för svenska lantbrukare. Terminerna prissätts oftast högre än vad de sedan avräknas mot. Prissäkring av produktion leder alltså oftare till vinst än till förlust. Ointresset hos svenska lantbrukare är därför obegripligt trist. Mig veterligen har ingen lantbrukare, eller något företag i Sverige heller för den delen, utnyttjat den här möjligheten.

Mjölk

Arla höjde som bekant a contopriset från 2,672 kr per kilo för december till 2,70 kr för januari. Det är inte den första höjningen sedan pristoppen i början av år 2014, men det kanske är den första i den kommande uppgångsfasen. Sedan toppnoteringen i mars 2014 har trenden varit nedåtriktad i 20 månader. Det är en längre tid med fallande pris än nedgången från 2011 till 2012 som varade i 16 månader. Den här nedgången sammanfaller med de slopade produktionskvoterna i EU, Rysslands importembargo och avmattningen i Kina – och kommer efter de högsta prisnivåerna i modern tid. Av detta spelar säkerligen slopandet av kvoterna i EU minst roll, medan det höga priset fram till början av 2014 förmodligen spelar störst roll.

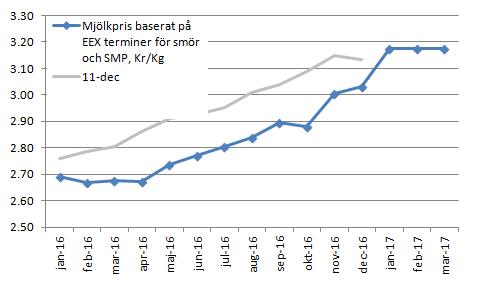

Terminspriserna har fallit tillbaka rätt kraftigt under helgerna som vi ser i diagrammet nedan. Terminspriset för leverans om ett år ligger dock om något på en ännu högre nivå än för en månad sedan. Det som verkar ha hänt är alltså att förväntningarna om en prisuppgång finns kvar och kanske till och med förstärkts, men skjutits framåt i tiden.

Figur 5. Terminspriserna på EEX har fallit med i genomsnitt 15 öre per kilo (-5%) den senaste månaden, sedan den 11 december.