Terminer på mjölk föll kraftigt på EEX-börsen i Leipzig efter den rekordstora prissäkringsaffären förra veckan. Chicagovetet steg medan börsen i Paris kämpar med svag exportefterfrågan.

På makrofronten handlade det om ökning av penningmängden för nästan slanten. Förra veckan meddelade ECB ytterligare ökning av penningmängden i Eurozonen. Den här veckan följde Riksbanken upp med att lämna styrräntan oförändrad och samtidigt meddela att en eventuell början på högre räntor skjuts längre in i framtiden. Amerikanska centralbanken lämnade sin ränta oförändrad. BNP-tillväxten det tredje kvartalet var svagare än väntat i USA. IMF-chefen Christine Lagarde har kallat den här låga globala tillväxten för ”den nya mediokra”. Kronan var nästan oförändrad jämfört med förra veckan mot euron, på 9,40 kr, men dollarn stärktes 0,4% till 8,53 kr. Råoljan steg i pris med 1,50 dollar per fat till 49,56 dollar i decemberkontraktet.

Väder

US Drought Monitor visade en stor minskning från förra veckan av torkdrabbad areal i USA, från 58,96% till 53,76%. Även den areal som är drabbad av de två värsta kategorierna minskade från 14,4% till 10,3%, per den 27 oktober.

GFS-modellen förutspår att i stort sett hela USA – och särskilt de för höstvete viktiga områdena, får nederbörd över det normala de kommande två veckorna. Kalifornien väntas fortsatt vara nästan helt torrt.

Prognosen för Brasilien är ännu mer nederbörd – riktigt mycket – över São Paulo. Mato Grosso väntas få normal nederbörd, medan det i norra delen av Minas Gerais väntas bli lite åt det torra hållet.

Europas 2-veckorsprognos är rejält torr, utom över norra Norge, Sverige och Finland. Nederbörden väntas bli normal i Svea- och Götaland. I Italien, Balkanländerna, Grekland och i Svartahavsområdet kommer nederbörden enligt GFS-modellen att bli mindre än 20% av det normala. Nederbörden blir mindre än normalt i Ukraina och Ryssland också.

Australien väntas bli blötare än normalt – det har varit väldigt torrt där.

Vete

Chicago (december) handlades upp från 490 cent till 522 cent under veckan. Därmed är priset nära toppen den 7 oktober på drygt 530 cent, den övre delen av det tradingintervall som marknaden handlat inom sedan slutet av sommaren. Veckans prisuppgång på 6,5% är rätt stor, när dollarn dessutom stärktes mot euron.

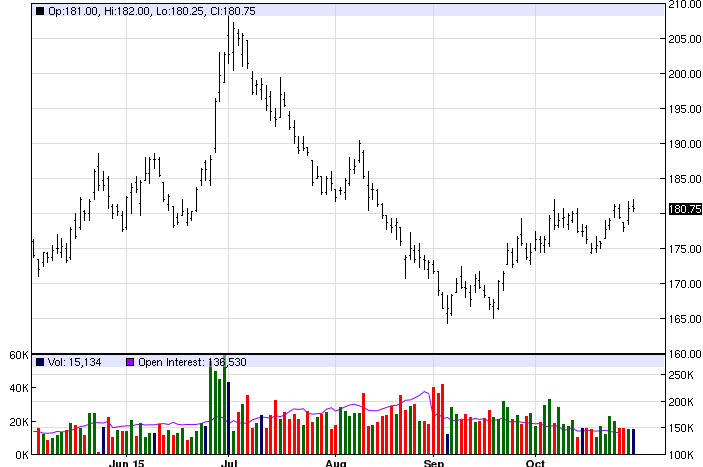

Decemberkontraktet på Matif gick från 179 euro förra fredagen till 180,75 euro i fredags – en betydligt beskedligare prisuppgång, alltså trots svagare euro! Det rapporteras från Frankrike att kooperativen passat på att sälja in i den starkare marknaden. Tekniskt ser vi att det finns motstånd vid ungefär 182-183 euro. Som vi ska se nedan av exportstatistiken har USA inga problem att sälja sitt vete, medan det går trögt för EU. Nedan ser vi kursdiagrammet för decemberkontraktet på Matif i Paris.

GASC annonserade i torsdags att de köper 240 kt vete till ett snittpris av 208,78 dollar / ton C&F (188,6 euro). Historiskt sett brukar GASC :s pris ligga ca 10 euro över Matif. Nu var premien mindre än det – vilket förmodligen också bidrar till att euroforin är mindre på Matif i Paris än i Chicago. Av GASC:s 240 kt kom 120 kt från Frankrike, och vardera 60 kt från Rumänien och Polen (ADM). Det är andra gången i år som Frankrike fick sälja vete till Egypten. Det har gått trögt och trots den här ordern har det fortsatt att gå trögt.

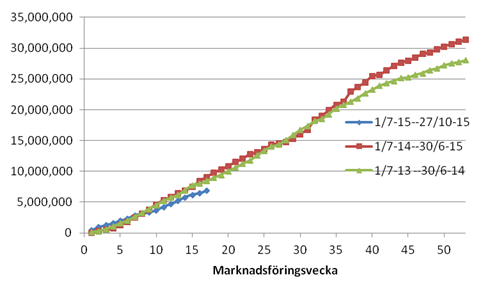

EU:s exportlicenser för vete, som publicerades i onsdags, visade ännu en vecka med lägre volym än de senaste två åren för samma vecka. Exportlicens gavs för 371 kt, mot 672 kt förra året och 384 kt för två år sedan. I diagrammet nedan ser vi att ackumulerad export hittills i år uppgår till 6,84 mt, långt under förra årets 9,09 mt och förrförra årets 8,4 mt. Produktionen i EU uppgår enligt USDA till 155,26 mt och det är inte alls mycket lägre än förra årets 156,52.

IGC kom med rapport i veckan. De sänker sitt estimat av global veteproduktion med 1 mt till 726 mt.

Ryssland har sått höstspannmål på 15,7 mHa eller 91,8% av den planerade (förra året var det 16,4 mHa). Skörden av höst- och vårvete är i det närmaste klar. 99,7% är skördat och det har gett en total skörd på 63,8 mt (+0,1 mt sedan förra veckan) med en snittavkastning på 2,51 ton per hektar. 63,8 mt ska jämföras med USDA:s senaste estimat på 61 mt.

Ukraina har skördat totalt 53,7 mt spannmål med en snittavkastning på 3,96 ton per hektar.

BAGE estimerar Argentinas skörd 2015/16 till 9,5 mt, en rätt stor minskning från förra årets 11,75 mt. USDA estimerade i förra WASDE-rapporten skörden till 10,5 mt. Det var en sänkning från september månads estimat på 11 mt. Förmodligen kommer det ytterligare en sänkning i november månads WASDE för Argentinas veteproduktion.

Från USA rapporterades att exporten i veckan som slutade den 22 oktober uppgick till 550,3 kt, något mer än förväntat. Det fick marknaden att stärkas något.

Förra veckan skrev jag om den stora skillnaden mellan privata firmors estimat för Australiens produktion i år, och USDA:s estimat på 27 mt. De flesta privata estimat ligger på 23-24 mt. I veckan kom så USDA:s jordbruksattaché i Canberra med en rapport, som anger en trolig skörd på 24 mt. Rapporten börjar med ”Utsikterna för höstspannmålsproduktionen i Australien har bleknat på grund av särskilt svåra säsongsmässiga förhållanden, inklusive mindre vårregn än väntat och rekordhöga temperaturer.” Orsaken anges vara det pågående väderfenomenet El Niño. Jag tror man kan vänta sig att USDA justerar ner estimatet för Australiens produktion från 27 till 24 mt i den kommande WASDE-rapporten.

FAO/AMIS rapport som kommer den 5 november kommer att bli spännande. USDA:s WASDE-rapport kommer efter nästa utgåva av den här veckokommentaren, tisdagen den 10 november. Redan nu verkar det troligt att USDA kommer att justera upp produktionen av vete i Ryssland och justera ner produktionen i Australien och Argentina. Nettot är möjligtvis en liten nedjustering.

Värt att notera är att Matifs kontrakt för december 2016 handlas i 192-193 euro per ton och det är inte så dåligt betalt om man är intresserad av prissäkring – och inte vill spekulera i att priset stiger ytterligare något.

Majs

Decemberkontraktet i Chicago steg med ett par cent till 382 cent per bushel i veckan som gick. Marknaden ser helt trendlös ut och handlar ”sidledes” inom ett intervall med övre tak på 400 cent och golv på 360 cent. Just nu ligger marknaden alltså ungefär mitt i det intervallet. Fredagen stod för hela uppgången, efter att exportstatistiken var starkare än väntat på 700 kt för veckan som slutade 22 oktober. Destinationerna var Mexiko, Colombia och Peru.

IGC:s rapport innehöll en uppjustering av global produktion med 3 mt till 970 mt.

Oljeväxter – Raps och Sojabönor

Sojabönor fortsatte att falla i pris under veckan efter att det kommit in regn i väderleksprognosen för de viktigaste odlingsdistrikten i Brasilien. Att exportstatistiken från USDA uppgick till 2,09 miljoner ton den senaste veckan, den högsta veckosiffran sedan november förra året, var det enda som lyckades vända fredagens handel till en uppgång från torsdagen. Fredagens stängningskurs blev 883 cent per bushel, en nedgång på veckan från 895 cent, en nedgång med 1,3%.

Fokus låg på Brasilien, även när det gäller exportstatistiken för den skörd som togs i våras. Den extremt låga växelkursen för den brasilianska valutan, realen, gör exportmarknaden mycket attraktiv för brasilianska producenter. Just nu är 114 fartyg inplanerade att lämna brasilianska hamnar den närmaste månaden för att ta med sig 6,6 miljoner ton sojabönor och majs, varav 1,3 miljoner ton är sojabönor.

Vad gäller februariterminerna på rapsfrö i Paris, började veckan på 381,25, dvs 50 cent under fredagens stängning. Därifrån fortsatte rekylen nedåt till en botten på 375 euro i torsdags för att sedan stabilisera sig på fredagen med en stängning på 378,50 euro per ton. Tekniskt stöd finns på 375 euro. Efter den långa prisuppgången från urblåsningen den 24 augusti nere på 340 euro, står marknaden nu och väger. Tekniskt har uppgången brutits i och med veckans nedgång, men rapsmarknaden är starkare än sojamarknaden, som vi ska se mer bevis på nedan.

USDA:s jordbruksattaché i Wien publicerade en rapport i veckan, kallad ”EU-28 Oilseeds Market Update”. Total produktion av oljeväxter för marknadsföringsåret 2015/16 (raps, solrosor och sojabönor) väntas minska med 11,3% i EU-28. Särskilt solrosor uppvisar mindre produktion pga det varma och torra vädret i juli och augusti. Rapsproduktionen förbättras i Frankrike, Spanien och Storbritannien (viktiga för prissättningen på Matif), men försämrades i Polen, Ungern och i Tjeckien.

Jordbruksattachén gör ingen förändring totalt sett för produktionen av rapsfrö i EU. Detta innebär att produktionen väntas bli 21,3 mt 2015/16, vilket är 3 mt mindre än vad som fanns tillgängligt förra året. En bakomliggande faktor är att jordbrukarna odlade raps på 200,000 Ha mindre åkerareal i år. Även hektarskörden är något lägre än förra året. Förra året var ett rekord för skörden i EU-28 ska vi komma ihåg. Attachén kommenterar att eftersom det råder ett globalt efterfrågeöverskott på rapsfrö kommer EU att ha svårt att köpa in rapsfrö från Ukraina och Australien, de två viktigaste exportörerna till världsmarknaden. Australien är dessutom drabbat av torka och Ukraina av allt sämre ekonomi och anfall från Ryssland. Detta innebär enligt attachén att sojamjöl kommer att öka i foderblandningarna i EU och rapsmjöl att minska. Det finns gott om sojabönor i världen. Då dessa är av GM-sort blir det exempelvis ytterligare en nackdel för svenska mjölkbönder, som envisas med att hålla fast vid de nu allt dyrare GM-fria foderråvarorna.

Potatis

April 2016-terminen på potatis på EEX i Leipzig stängde på 16,60 euro per 100 Kg och ser av allt att döma ut att fortsätta i sin fallande pristrend.

Det underliggande prisindexet har ännu inte börjat publiceras av EEX. Det brukar komma igång i november.

Mjölk

EEX prisindex för smör steg från 3007 euro per ton till 3013 euro och prisindexet för SMP steg från 1820 till 1827. Dessa indexnoteringar låg till bas för avräkningen på oktober månads kontrakt, som förföll i veckan. Förra veckan handlades oktoberkontraktet på smör i 3030 euro och kontraktet på SMP i 1843. Båda dessa stängde alltså mot en indexnivå väsentligt lägre än vad terminerna handlades till i fredags, vilket har gett dem som var sålda kontrakten en vinst (och dem som var köpta dem en dito förlust).

Medan prisindexen för spotmarknaden i Nordvästeuropa fortsatte att stiga, noterades terminerna kraftigt lägre i veckan. Detta kan ha att göra med den rekordomsättning som noterades förra fredagen. Enligt ett pressmeddelande från EEX handlades 108 kontrakt smörterminer (540 ton) och 216 kontrakt SMP-terminer (1080 ton). Av allt att döma var det FC Stone som gjorde affären, eftersom de uttalar sig i pressmeddelandet. Relationen mellan antalet kontrakt 108/216 som omsattes totalt sett svarar nästan mot relationen 5/9 som är ”receptet” för sammansättningen av mjölkråvara, vilket tyder på att det mesta av omsättningen den dagen var från den ”syntetiska mjölkhedge” som pressreleasen talar om.

Av den efterföljande prisutvecklingen kan vi sluta oss till att slutkunden var en säljare; Någon som passade på att låsa in de rätt attraktiva terminspriser som erbjöds förra veckan.

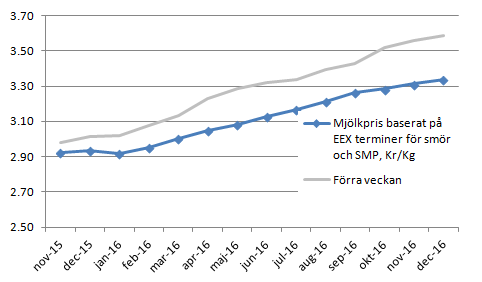

Affären fick priserna alltså terminspriserna att gå ner ordentligt. Omräknat till kronor (till en högre växelkurs på euron, märk väl), har vi lägre högre pris endast för december månads terminskontrakt. November handlas 2% lägre i kronor räknat, december 2% högre, sedan bär det iväg nedåt. November och december 2016 stängde 7% lägre jämfört med fredagen förra veckan.

Jag anser att detta helt och hållet beror på den prissäkringsaffär som av allt att döma gjordes för en vecka sedan – och ska inte tolkas som ett tecken på svagare marknad. ”Market impact” av en rekordstor prissäkringsaffär kan ha den här effekten. Nedan ser vi hur terminskurvan omräknat till kronor per k.g. mjölk förändrats från föregående vecka.

Vi ser ändå, trots allt, att marknaden tror på successivt högre priser i framtiden, så långt terminsmarknaden finns. Jag tror det finns en riskpremie i marknaden, så att förväntningarna egentligen ligger över de priser som terminsmarknaden handlar till.