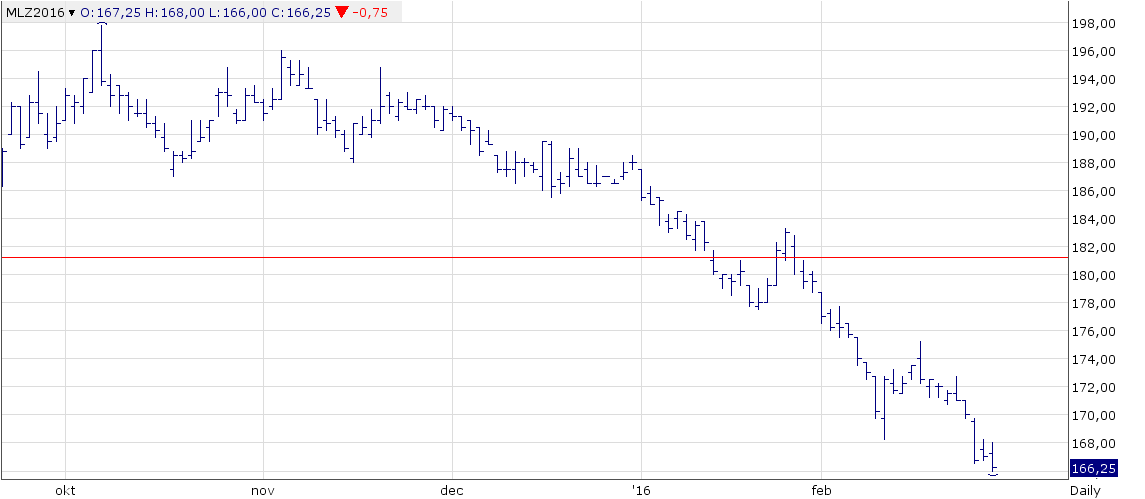

Pristrenden är stadigt negativ för spannmål och oljeväxter. Trots att Egypten köpte ovanligt mycket vete i fredags, ser EU:s export inte glädjande ut. Outlook-konferensen i USA startade året med väntade lägre priser på majs och soja. IGC rapporterade i veckan om de högsta spannmålslagren på tre decennier. Mjölkbörsen i Tyskland handlade ner terminerna, men Kinas import av pulver och smör steg som en raket i januari. Kanske signalerar det en kommande vändning i pristrenden för mjölk.

Den som vill läsa mer om Outlook-konferensen kan göra det här.

Väder

Tvåveckorsprognosen för Europa enligt GFS-modellen visar att Europa fortsätter att få nederbörd över det normala. Norra Italien, södra Frankrike och i ett stråk norrut över Österrike, Tjeckien och en stor del av södra Polen väntas få flera gånger mer än normal nederbörsmängd.

I princip hela Nordamerika får mer nederbörd än normalt i den kommande tvåveckorsperioden.

I Sydamerika fortsätter det regna mer än normalt i södra delen av Brasilien, medan det är torra än normalt i cerrado-områden som t ex Tocantins. Området runt Buenos Aires är också torrare än normalt i prognosen.

Afrika ser nu – äntligen – ut att få mer nederbörd! Det har varit många, många månader med näst intill ingen nederbörd alls i en stor del av kontinenten.

Indien är dock återigen torrare än normalt och det kommer nog att sätta sina spår.

Vete

Decemberkontraktet på kvarnvete i Paris fortsatte falla i veckan som gick. Trenden är stadigt negativ.

Figur 1. Europeiskt kvarnvete med leverans i december, EBMZ6 föll kraftigt sent i onsdags. Det verkade inte vara någon speciell orsak bakom det, annat än att det finns väldigt gott om vete i EU och det är svårt att bli av med den. Samtidigt väntas mer komma till lagren i år.

Chicagovetet föll, som vi förutspått (”flaggan”) enligt teknisk analys i veckan som gick. Marknaden följer trendkanalen prydligt nedåt.

Figur 2. Chicagovete med decemberleverans, WZ6, föll i veckan och ligger nu på ett slags halvstöd. Förmodligen ska väl det brytas redan på måndag och priset gå ner mot 480 cent.

IGC, som är den första av de tre stora (IGC, FAO/AMIS och USDA) att rapportera estimat, kom med sin rapport i torsdags. De höjde estimatet för produktionen av vete 2015/16 med 1 mt. Detta sänker priset och orsakar den minsta vetearealen på 46 år i USA.

IGC väntar sig att lagren av spannmål sväller till 465 miljoner ton, det största lagret på tre decennier.

Egypten återvände till marknaden med besked i fredags, kanske för att få stopp på de spekulationer som förekommit om hur mycket pengar Egypten har för att köpa vete. GASC köpte 300 kt från EU, Ukraina och Argentina. Antalet anbud ökade också från bara fyra förra veckan till sju den här veckan. Landets lager av vete räcker till juni meddelade försörjningsministern den 20 februari, innan det här köpet ägde rum, men handlarna resonerade säkerligen som så att risken för att landet skulle avvisa mer vete med hänvisning till att man inte håller sig till det internationellt vedertagna gränsvärdet på 0,05% mjöldryga var liten därför att landet måste köpa mer vete till din befolkning.

Priset Egypten fick betala var fortfarande ca 10 dollar per ton högre, räknat FOB Rouen. Det var två laster från Rumänien till 183,98 dollar per ton C&F, en last från Argentina, såld av den brasilianska investmentbanken BTG Pactual (den, vars VD och huvudägare sitter i finkan i Brasilien för korruptionsanklagelser) såld för 187,70 ton C&F och en last från Louis Dreyfus från Ukraina till 187,70 dollar per ton C&F.

Argentinas återinträde på världsmarknaden är intressant och utsätter Ukraina och Rumänien å ena sidan och EU och Frankrike å den andra för oväntad konkurrens – och därmed prispress. Den senaste tidens prisfall på Matif har säkerligen förvärrats av just detta.

På USDA:s Outlook-konferens höll Ramiro Costa från BAGE ett tal, där han sade att Argentina är inriktat på tillväxt. Borttagandet av exportskatter och den devalverade valutan är en kraftig stimulans som kommer att öka produktion och export av majs, vete och solrosor, på bekostnad av sojabönor.

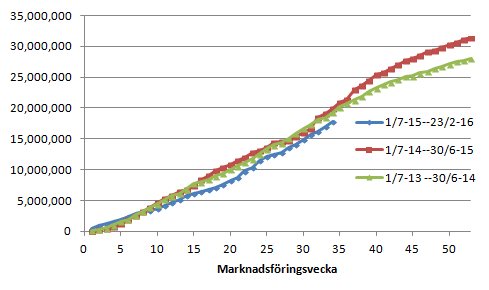

Än så länge ser vi inte mycket till förändring i EU:s exportstatistik, utan den fortsätter att utveckla sig trögt. Nedan ser vi den veckovisa utvecklingen av exporten från EU.

Figur 3. EU:s export av vete uppgick till 761 kt i veckan, högre än förra veckans 734 kt, men lägre än förra årets 896 kt. Gapet mot förra året minskade från 2,06 mt till 2,2 mt.

Saudiarabien är ute med en tender som stänger idag, lördag, på hela 770 kt. Hur detta har gått har jag just nu inte tillgång till.

Ukraina rapporterar att 67% av höstvetet är i god eller tillfredsställande kondition. 93% har grott, trots torkan och 90% av höstrapsen har också grott. Vårsådden på 7,5 mha har börjat.

USDA kommenterar också Ukraina i en rapport. De tror att Ukrainas areal med övervintrat höstvete minskar med 20% från förra året. 98% av Ukrainas veteproduktion är höstvete.

FranceAgriMer rapporterade att 94% av det franska höstvetet är i good/excellent kondition. Det är mer än förra året samma tid, 90%. Sådd areal är 5,2 mha, 1,1% mer än förra året. Uppdateringen nu i februari innebär dock en liten nedjustering av estimatet på sådd areal från december förra året.

I en survey genomförd av Bloomberg förväntar sig endast 5 av 33 tillfrågade analytiker att priset på vete går upp i veckan som kommer. Det är 1 mindre än förra veckan. 24 analytiker tror att priset går ner och 4 tror på oförändrade priser. Man får gå tillbaka till augusti förra året för att hitta en vecka när fler analytiker väntade sig fallande pris.

Jag lutar också åt att priset sjunker i veckan som kommer.

Majs

Decemberkontraktet på majs i Chicago vände ner innan föregående topp vid 395 passerats. Prisfallet bröt sedan stödlinjen i onsdags och passerade botten på 382 cent. Marknaden blev ultranegativ och prisfallet är säkerligen inte över.

Figur 4. Stöden är brutna och trenden är återigen nedåtriktad, efer att de senaste veckorna varit lite i ”limbo”. Nästa stöd finns vid 374 cent.

Priset på majs i den Brasilianska hamnen Paranagua är nu betydligt högre än i USA. Brasilianarna har varit så idoga med att exportera att det nu råder brist. Det talas till och med om att Brasilien kan behöva importera majs från grannländerna för att försörja djuruppfödare fram till dess den nya skörden är bärgad, enligt Agroconsult i São Paulo.

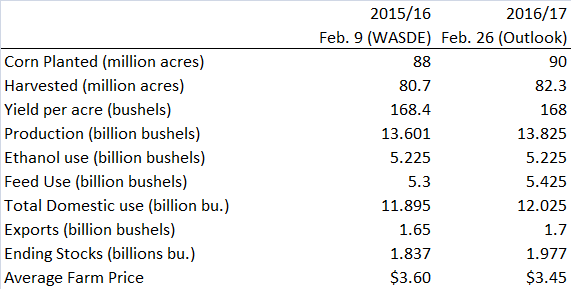

USDA höll sin årliga Outlook Conference och det är i många avseenden själva startskottet för det kommande marknadsföringsåret. WASDE-rapporterna börjar ha estimat för det nya året först ett par månader senare. För majs var budskapet i torsdags som väntat negativa nyheter för den som hoppats på högre pris på majs. Sådd areal väntas öka från 88 miljonar acre förra året till 90 miljoner i år. Produktionen ökar till 13,8 miljarder bushel från 13,6. Exporten ökar, utgående lager ökar och det genomsnittliga avräkningspriset faller från 3,60 dollar per bushel till 3,45 dollar.

Figur 5. Estimaten från Outlook-konferensen för det kommande marknadsföringsåret 2016/17 jämförs med de senaste estimaten för 2015/16 från den senaste WASDE-rapporten.

Av Bloomberg tillfrågade 33 analytiker tror 3 att priset går upp i veckan som kommer, 21 tror priset går ner och 9 tror på oförändrade priser.

Oljeväxter – Raps och Sojabönor

Rapsfröterminen för november på MATIF verkar upphängd i luften mellan 346 och 348 euro per ton. Förmodligen ska väl marknaden ner till 342 euro innan rörelsen nedåt är över.

Figur 6. Novemberkontraktet på rapsfrö i Paris föll i onsdags ner till 348 euro och det har varit den övre gränsen för handeln sedan dess. Uppenbarligen finns det någon som tycker 346 euro är ett bra pris att köpa på också. Frågan är när de har köpt färdigt.

Förra veckan noterade vi att sojabönorna handlas inom ett intervall och att det fanns viss risk för en nedgång från 888,50 cent eftersom priset låg i den övre delen av prisintervallet. Vi ser nu att priset gått ner till 876 cent, till börsen stängning i fredags. Här står marknaden och väger, eftersom 875 cent är en viss stödnivå, även om 870 är den huvudsakliga botten på prisintervallet. Styrkan i stödet / botten får väl sägas ha minskat när angränsande marknader som vete och framförallt majs har fortsatt att falla i pris den senaste veckan.

Figur 7. Novemberkontraktet på sojabönor i Chicago rör sig sidledes inom ett ganska snävt prisintervall mellan 870 och 900 cent. Nu har priset kommit ner till botten av prisintervallet. Styrkan i det stödet har minskat den senaste veckan pga prisnedgångarna i de angränsande marknaderna för vete och majs

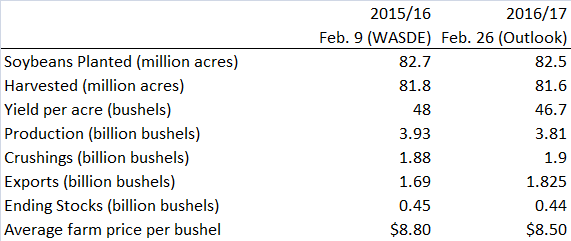

Som nämnt under avsnittet om majs, hölls årets Outlook-konferens i USA i torsdags och fredags. USDA väntar sig att arealen av sojabönor ökar, liksom för majs. Men notera att skördad areal väntas minska!

Yield väntas också minska. Därmed även produktionen och utgående lager. Däremot väntas exporten öka. På något sätt väntas detta leda till ett lägre pris under det kommande marknadsföringsåret jämfört med det innevarande.

Figur 8. Outlook-konferensens prognos för det kommande marknadsföringsåret jämfört med estimat för innevarande marknadsföringsår hämtade från den senaste WASDE-rapporten den 9 februari.

Priset på palmolja på börsen i Kuala Lumpur föll för andra veckan i rad. Efterfrågan, särskilt från Kina, fortsätter att vara svag. Exporten till Kina minskade med 44% sedan förra månaden.

I en survey gjord av Bloomberg förväntar sig 3 av 33 tillfrågade analytiker att priset på sojabönor går upp. 27 tror att priset går ner och endast 3 tror att priset är oförändrat. Förra veckan trodde dubbelt så många, 6, att priset skulle gå upp.

Jag tror det finns risk att golvet på det prisintervall som sojabönor handlats inom, bryts. Risken är på nedsidan för såväl sojabönor som rapsfrö.

Potatis

EEX prisindex för industripotatis fortsatte att stiga, i veckan från 12,8 till 13,5 euro per deciton. Det är den sjunde veckan med högre spotprisindexnotering. Terminen med avräkning nu i april 2016 steg med 10% till 18,3 euro per 100 kg. Det innebär alltså att terminsmarknaden räknar med en fortsatt prisuppgång på spotmarknaden med 5 euro per 100 kg, eller +40%.

Terminen med avräkning mot spotindexet i april 2017 handlades i fredags till 15,3 euro, upp 1% från förra veckans 15,2 euro.

Mjölk

EEX spotprisindex för smör noterades lägre för tionde veckan i rad på 2573 euro per ton (förra veckan 2633). Det är en prisnedgång på 2,2%. SMP klarade sig, liksom de senaste veckorna, betydligt bättre. Spotprisindex var oförändrat på 1640 euro per ton.

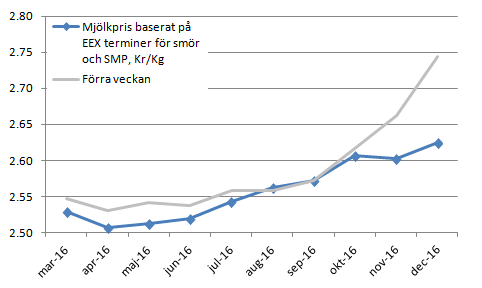

Omräknat till syntetisk mjölkråvara blir det 2,58 kr per kg (förra veckan 2,64 kr). Det är en nedgång på 2,3%. Bidragande till detta har varit att euron tappade 1,3% mot den svenska kronan.

Värt att notera är att den syntetiska mjölkterminen (smör+SMP) förra fredagen handlades i 2,57 kr och nu avräknades mot index på 2,58 kr. Terminsmarknaden hade alltså ganska bra prognosförmåga att spotprisindex skulle gå ner från 2,64 kr till 2,58 kr per kg och missade bara med 1 öre.

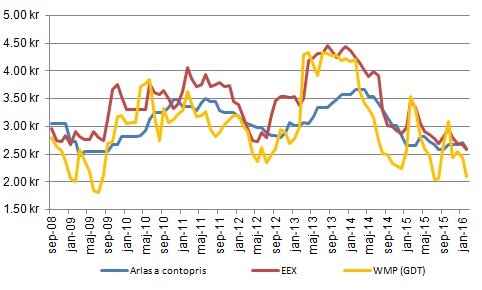

Vi har nu GDT:s WMP-notering som ger ett syntetiskt mjölkpris på 2,09 kr per kg, EEX ger 2,58 kr och Arlas à contopris ligger på 2,61 öre. Arla köper alltså in mjölkråvaran till ett pris som ligger över båda dessa viktiga benchmark för mejeriprodukter.

Figur 9. Priset på mjölk är ungefär oförändrat sedan förra veckan enligt de stora spotpriskällorna, men den känsla av botten som man kan få av prisutvecklingen på Arlas notering, syns inte längre lika tydligt efter veckans nedgång på EEX.

Nedgången i spotprisindexet präglade även terminsmarknaden, där löptider fram till augusti gick ner med ungefär två öre. Just augusti var oförändrad.

Terminerna föll på smör, men steg på SMP. Antalet utestående kontrakt steg i smörkontrakten (+31 kontrakt), men minskade i SMP-kontrakten (-69 kontrakt). Detta brukar traditionellt tolkas som att säljarna i smörmarknaden är aktiva. De säljer nya kontrakt och köparna som får på sig dem backar undan. Det är ett tecken på att marknaden rör sig ”åt rätt håll”, dvs man skulle kunna vänta sig mer prisnedgång. I SMP-marknaden minskar antalet kontrakt, samtidigt som priset stiger. Det kan tolkas att det är sådana som tidigare sålt terminskontrakt, som nu köper tillbaka dem. Det kallas för ”short covering” och brukar inte betraktas som en prognos på en fortsatt prisuppgång. Hur den här tumregelns prognosförmåga utvecklar sig den här gången och till nästa vecka återstår att se.

Figur 10. Terminspriserna på syntetisk mjölk (smör + skummjölkspulver) som förra veckan handlades upp kraftigt för längre löptider (december), föll där tillbaka till utgångspunkten där priset var för två veckor sedan.

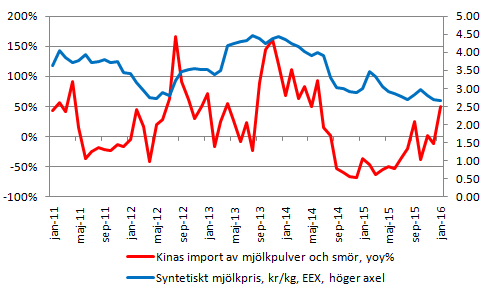

Kinas import av mjölkpulver och smör steg enligt statistik från den kinesiska tullen till 154 kt i januari, från 35 kt i december. Importen i januari förra året var 103 kt. Importen är nästan alltid högst i januari, men även jämfört med januari förra året noterades alltså en uppseendeväckande ökning.

Det börjar synas en positiv trend i den årsvisa förändringstakten i importen. Den största minskningen i importen på årsbasis noterades i november och december 2014, när importen var 67% lägre än samma månader år 2013. November förra året var den första månaden i den här nedgångscykeln när det noterades en liten uppgång (+2%) jämfört med året innan. Januaris ökning på 50% mer än i januari förra året sticker dock ut som en ovanligt stor och plötslig förändring i förändringstakten.

Vi ser i diagrammet nedan att takten i förändringen på Kinas import har en relation till mjölkpriset i nordvästra EU, här representerat av EEX spotprisindex för smör och SMP omräknat till ett syntetiskt mjölkpris i kronor per kg.

Figur 11. Diagrammet visar årstakten i förändringen av den volym pulver och smör som Kina importerar, samt på höger axel och i blått de från EEX härledda syntetiska mjölkpriset i kronor per kg.

Kanske kan den här förändringen i Kina, signalera en kommande trendförändring i priset på mjölk. Lite enkelt skulle vi kunna testa det på de månadsdata som visas i diagrammet.

Korrelationen månad för månad är bara 0,08. Det vill säga nära inget samband alls mellan prisförändring i exempelvis januari och förändring i årstakten på Kinas import i januari. Korrelationen mellan en förändring i Kinas import ”förra månaden” med förändringen i mjölkpriset denna månad är dock 0,3. Det tyder på att en förändring i Kinas importtakt orsakar en prisförändring på mjölk ”i framtiden”. Alltså ska man tolka den här uppgången i Kinas import som att den kan komma att leda till ett högre mjölkpris.

Det intressanta är, om förändringstakten på +50% fortsätter att hålla i sig kommande månader. Det skulle kunna bidra till att vända trenden i mjölkpriset.