Medan det mesta kortsiktigt talar för ännu en vecka med lägre priser på spannmål och oljeväxter, håller kanske den långsiktiga fallande pristrenden på att försvagas. För svenskt vidkommande noterar vi att euron backade från 9,48 till 9,40 i veckan, vilket sänkt prisnivån med nästan en procent i svenska kronor. Frågetecknen kring vad som sker hos världens största importör av vete, Egypten, kvarstår, trots en större affär i fredags.

Väder

Tvåveckorsprognosen för Europa enligt GFS-modellen visar att nederbörden blir upp till två gånger så riklig som normalt över Europa, inklusive stora delar av östra Europa, inklusive Ukraina som varit åt det torrare hållet och därför pekas ut av t ex EU Kommissionen som det område med höstvete i dålig kondition. Mer nederbörd kan kanske bota något av detta.

Nordamerika väntas få nederbörd över det normala öster om Klippiga bergen, medan det blir (fortsatt) torrare än normalt väster därom.

Södra Brasilien och Argentina får mer nederbörd än normalt, medan t ex Mato Grosso, Goiás och Minas Gerais får ner till hälften av normal nederbörd.

I övrigt finns inget anmärkningsvärt. Indien och Sydostasien får ganska normalt till blötare väder. Det har funnits farhågor om torka där, men nu är det alltså lite bättre.

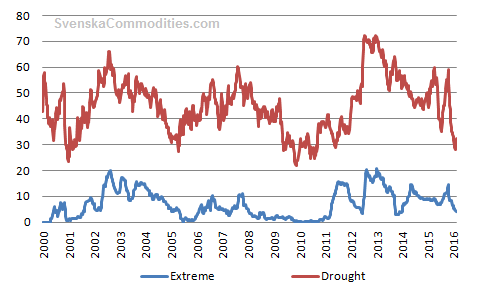

Agrimoney hade en artikel i fredags med titeln ”wheat premium in focus, as US dryness fears grow”. Den lyfter fram farhågor för La Niña, men som vi såg i förra veckans kommentar med ensembleprognosen från Australiens Meteorologiska Byrå, har denna sannolikhet nästan helt försvunnit, från att för en månad sedan kunnat finnas en risk. Inte heller verkar USA bli torrare. I diagrammet nedan ser vi hur stor andel av USA som är torrare än normalt och hur stor andel som har extrem torka. Sedan oktober har andelen som är ”torr” i det närmaste halverats från 60%.

Enligt EU Kommissionen finns inga områden i EU med oro för torka. Däremot finns det en sådan oro för stora delar av Ukraina. Ukraina odlar nästan uteslutande höstvete, så detta kan vara påverkat. Majs har dock blivit en mycket större och viktigare gröda. Som vi såg av GFS-prognosen ovan, finns chans att torkan minskar nu.

Vete

När handeln i Matifs decemberkontrakt stängde i fredags hade priset backat från 172,75 euro per ton till 171,50. Det är svårt att säga om prisnedgången är nära botten, eller om det kommer en ”körare” nedåt till. En sådan skulle kanske ta priset till 160 euro. I det stora hela är nog marknaden ganska nära en botten.

Figur 2. Europeiskt kvarnvete med leverans i december, EBMZ6 fick först upp i veckan, men har sedan återigen tyngts framförallt av den väsentligt svagare utvecklingen i mars och maj-kontrakten.

Chicagovetet är tillbaka uppe på 498 cent där priset låg för två veckor sedan.

Figur 3. Förra veckan noterade vi att Chicagovete med decemberleverans, WZ6, uppvisar en liten ”flagga”. Sådana brukar uppkomma halvvägs i en rörelse. I så fall skulle priset kunna gå ner till 480 cent. Vi kan också notera att den fallande pristrenden följt en prydlig trendkanal nedåt och att priset nu vänt när från att ha varit nära den övre delen av kanalen. Samtidigt gick inte priset ner ända till botten av kanalen i början av månaden, vilket är ett styrketecken och säger att den fallande pristrenden kanske inte är lika stark som tidigare. På riktigt kort sikt, av några dagar skulle det dock inte förvåna om vi först får se lite lägre priser.

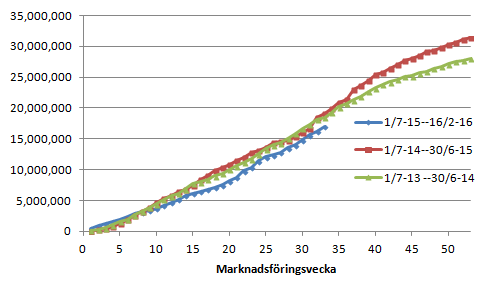

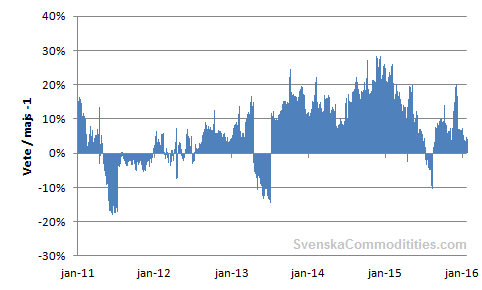

Nedan ser vi den veckovisa utvecklingen av exporten från EU.

Figur 4. EU:s export av vete uppgick till 734 kt i veckan, lägre än förra veckans 734 kt, förra årets 645 kt och förrförra årets 315 kt. Gapet mot förra året minskade från 2,15 mt till 2,06 mt.

Olivia Le Lamer på FranceAgriMer sade i torsdags att per den 1 januari fanns ungefär 6 miljoner ton vete i lager hos silooperatörer i Frankrike, där vetet inte sålts ännu. Det ska jämföras med 3,9 mt förra året. Detta är den högsta nivån av osålt inlagrat vete i mannaminne, sade hon. Med tiden kommer vi att se prispress på marknaden pga de här volymerna. Vädret är gynnsamt inför säsongen i år och det kommer att finnas skäl att ge utrymme för den nya skörden. Hon räknar med fallande pris de kommande månaderna, sade hon enligt en artikel på Bloomberg.

FranceAgriMer räknar med att utgående lager av vete i Frankrike når den högsta nivån på 16 år. 1998/99 slutade med lager på 7,84 mt och i år kan lagren sluta på 6 mt.

StrategieGrains anser att lagren toppar i år på den högsta nivån på 17 år. Nästa år blir lagren av vete minskar till den sista juni nästa år med 3,9 mt till 13,3 mt. Detta beror på att de anser att produktionen 2016/17 minskar från 150,2 till 142,6 mt, alltså -7,6 mt!

Orsaken till detta beror inte på vädret. Övervintringen i EU ser bra ut enligt EU Kommissionen. Istället pekar StrategieGrains på lägre areal främst i östra Europa.

StrategieGrains anser också att exporten ska öka från 28,3 mt i år till 30,6 mt nästa år. Det är en ökning med 1,7 mt. Jämfört med förra månaden höjde de exportestimatet för innevarande år med 0,2 mt.

The General Authority for Supply Commodities, eller GASC, som Egyptens inköpsorganisation heter, köpte 60 kt franskt vete och 180 kt ryskt i fredags. GASC fick enligt uppgift fem anbud från Frankrike, där det billigaste kom från Soufflet på 183,50 dollar FOB, vilket med 8,40 dollar frakt gav 191,90 dollar C&F. 183,50 dollar blir 165 euro per ton. Med Matifs marskontrakt på 152 euro blir det alltså en premie på 13 euro per ton! Det har varit dyrt för Egypten att vara en osäker köpare, men det är viktigt för dem att hålla leverantörerna intresserade och det här ska nog ses som en sådan händelse, mer än som att Egypten har återgått till att vara en pålitlig kund.

Med tanke på utvecklingen i Egypten finns anledning att fundera kring exempelvis StrategieGrains exportestimat om 28,3 mt. För att detta ska slå in måste exporten uppgå till 11,3 mt från och med nu fram till slutet av juni. Förra året exporterades 12,3 mt under denna period och året innan 9,5 mt. Hur det kommer att gå beror bland annat på vad det egentligen är som är orsaken till att Egypten avvisat köpta båtlaster.

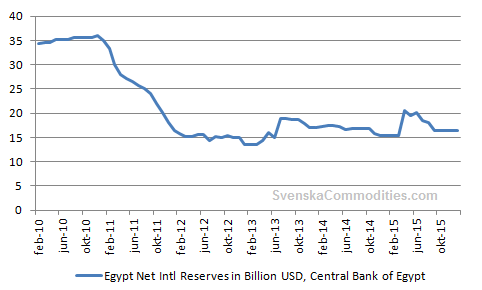

Trots tidigare rapporter om att oenigheten inom Egypten om vilket gränsvärdet ska vara 0,05% eller 0,00% för mjöldryga skulle vara över, är den i högsta grad aktuell, trots fredagens köp. I veckan nekades en last från Kanada att lossas, för andra gången, trots att den har mindre än 0,05% mjöldryga. Bunge startade en juridisk process för den 63 kt last som ännu inte tillåtits att lossas och som väntat sedan december. Detta väcker frågan om det egentligen handlar om något annat, som exempelvis, att Egypten helt enkelt har brist på pengar. Minskande inkomster från turism bidrar säkert till problemen. Det finns de som väntar sig att Egypten ska tvingas devalvera valutan igen. Här kommer några bilder på Egyptens ekonomi, så får du bilda dig en egen uppfattning.

Figur 5. Diagrammet visar Egyptens valutareserv i miljarder dollar. Diagrammet är uppdaterat fram till januari 2016, när valutareserven uppgick till 16,5 miljarder dollar. Det kan jämföras med Sveriges valutareserv på 49,8 miljarder dollar på en befolkning som är ungefär en tiondel så stor som Egyptens 88 miljoner invånare.

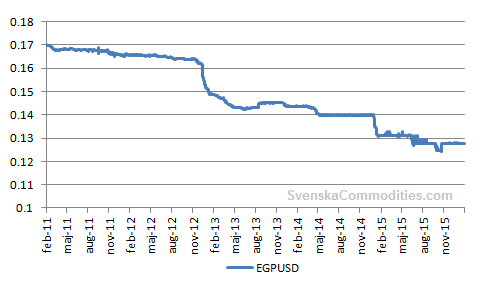

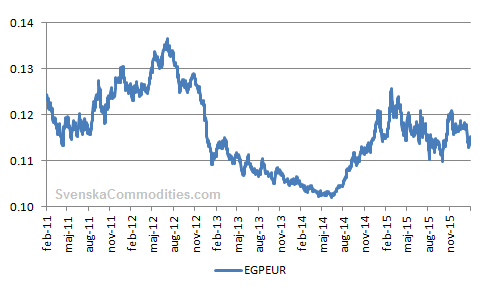

Figur 6. Det egyptiska pundet var peggat till US-dollarn fram till 1989, när det började flyta. Det är emellertid en ”dirty float” med ganska stor kontroll från centralbankens sida, som vi kan se i diagrammet. Det diskuteras nu på marknaden om det är dags för en de facto-devalvering igen.

Figur 7. Sedan maj förra året har det egyptiska pundet stärkts med 12% mot euron. Häri ligger kanske anledningen till varför det kan vara aktuellt med en devalvering (i förhållande till US-dollarn) av det egyptiska pundet.

Egypten är arabvärldens folkrikaste land med 88 miljoner invånare. Om man letar efter faktorer som kan ställa till det inte bara för EU:s export av vete, utan även för Grekland som gränsland i folkvandringen, vore ekonomiska problem i Egypten förmodligen en av de mindre önskvärda scenarierna.

I en survey genomförd av Bloomberg förväntar sig 5 tillfrågade analytiker att priset går upp i veckan som kommer medan 8 tror att priset går ner. 9 trodde på oförändrat pris.

Jag lutar också åt att priset sjunker i veckan som kommer.

Majs

Decemberkontraktet på majs i Chicago fick stöd på den tidigare motståndslinjen och tog sig upp till 386,50 cent efter en liten rekyl under fredagen. Den tidigare fallande trenden är bruten, men en stigande pristrend har inte heller börjat än.

BAGE kom med säsongens första riktiga skördeestimat, på 25 mt (USDA 27).

I WASDE-rapporten som jag skrev om förra veckan, dolde sig en intressant siffra och det är hur mycket majs som EU väntas importera innevarande marknadsföringsår, 16 miljoner ton. Det är 83% mer än förra året. Det beror på att produktionen i EU minskat med 18 mt från förra årets 75,8 mt till årets 57,8 mt. Trots lägre global produktion väntas utgående lager öka. Priset på majs har fallit från 447 cent till 369 cent mellan 1 juli och idag; en nedgång med 17%. Priset var i och för sig ovanligt högt i juli. Den viktigaste källan för importen är Ukraina, men majs kommer även från USA. Som vi nämnt tidigare är kostnaden för bulktransport rekordlåg. Medan priset för dry bulk var uppåt 12000 dollar per dag är den nu nästan nere på 300 dollar.

Med så här låga spannmålspriser har andelen spannmål i foderstaten för mjölkkor ökat till 52% av den dagliga ransonen, upp från 29% förra året, enligt Gerrit Remmelink, vid lantbruksuniversitetet Wageningen. Detta har skett på bekostnad av rapsfrö och sockerbeta eftersom de är dyrare.

Importerad majs har varit väsentligt mycket billigare än vete, men nu har skillnaden minskat, även om det fortfarande är så att majs är billigare. I diagrammet nedan ser vi skillnaden mellan i pris (euro per ton) i spotkontrakten på Matif kvarnvete och majs.

Figur 9. Diagrammet visar skillnaden i pris för spotkontraktet på vete minus majs, i euro per ton, på Matif i Paris. Majs är billigare än vete.

EU exporterar samtidigt väldigt mycket mer korn enligt EU Kommissionen. Där är bilden helt annorlunda än den är för Europeiskt vete, som diskuterat ovan.

I en survey genomförd av Bloomberg förväntar sig 5 tillfrågade analytiker att priset går upp i veckan som kommer medan 10 tror att priset går ner. 5 trodde på oförändrat pris.

Jag känner mig inte lika övervägande negativ som i den här undersökningen. Marknaden står och väger.

Oljeväxter – Raps och Sojabönor

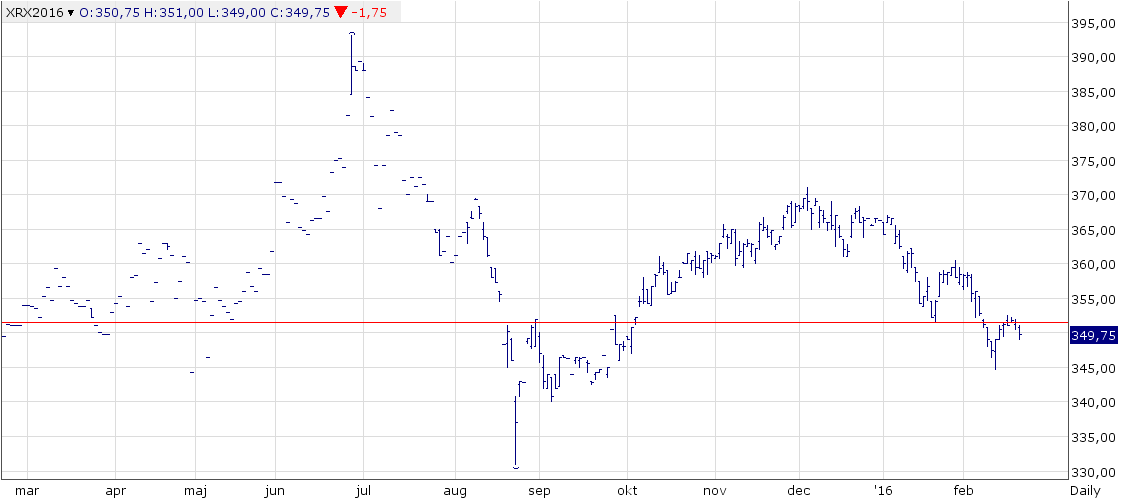

Rapsfröterminen för november på MATIF har avslutat den rekyl uppåt som tagit priset till 352 euro. Mot slutet av veckan pekade prisutvecklingen nedåt och det är en trend jag tror fortsätter i veckan som kommer.

Figur 10. Novemberkontraktet på rapsfrö i Paris sjönk under veckan till 349,75 och nästa stöd finns först på 345. Det är målet i första hand.

Medan det ser negativt ut för rapsfröet, fortsätter sojabönorna, som har en mer negativ prisutveckling i bagaget, att röra sig ”sidledes”.

Figur 11. Novemberkontraktet på sojabönor i Chicago rör sig sidledes inom ett ganska snävt prisintervall mellan 870 och 900 cent. Ska man handla det som så, ser man att priset på 888,50 cent nu befinner sig i den övre delen av prisintervallet och det därför kortsiktigt finns risk för lägre pris.

BAGE estimerar som förra veckan sojaproduktionen i Argentina till 58 mt.

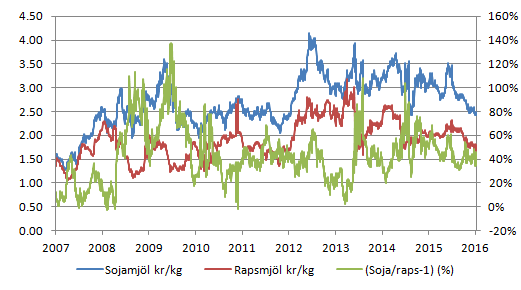

Sedan förra veckan har priset på sojamjöl på Chicagobörsen ökat med 2 öre till 2,46 kr / kg. Rapsmjölet har fallit från 1,82 kr till 1,68 kr / kg. Prisutvecklingen har alltså varit till rapsmjölets fördel, utifrån en foderblandares perspektiv. Nedan ser vi ett diagram över prisutvecklingen i ett längre tidsperspektiv.

Figur 12. Diagrammet visar prisutvecklingen för spotkontrakten på sojamjöl på CBOT respektive rapsmjöl på Matif och kvoten mellan dem minus 1 (en slags premiumberäkning). Sojamjölet håler 48% proteinhalt och rapsmjölet av 00-sort 34,5%. Innan kontraktet noterades på Matif har en FOB Hamburg-notering använts.

Från Indonesien rapporteras att exporten av palmolja rasade i januari från 2,5 miljoner ton i december till 2,1 miljoner ton, en nedgång med 16%. Detta är trots minskningen mer än förväntningarna på 1,97 mt enligt en analytikerundersökning publicerad i Bloomberg.

Värt att notera att exporten till Kina rasade med 57%. Det säger kanske något om hur illa den ekonomiska situationen är där.

I en survey gjord av Bloomberg förväntar sig 6 tillfrågade analytiker att priset på sojabönor ska gå upp nästa vecka, medan 11 tror att det ska gå ner och 5 tror på oförändrat pris.

Kortsiktigt, tror jag man kan vänta sig en liten prisnedgång.

Potatis

EEX prisindex för industripotatis fortsatte att stiga, i veckan från 12,7 till 12,8 euro per deciton. Det är den sjätte veckan med högre spotprisindexnotering.

Terminen med avräkning mot spotindexet i april 2017 handlades i fredags till 15,20.

Mjölk

EEX spotprisindex för smör noterades lägre för nionde veckan i rad på 2633 euro per ton (förra veckan 2670). Det är en prisnedgång på 1,4%. SMP klarade sig, liksom de senaste veckorna, betydligt bättre. Spotprisindex sjönk 0,2% till 1640 euro per ton.

Omräknat till syntetisk mjölkråvara blir det 2,64 kr per kg (förra veckan 2,66 kr).

GDT-auktionen i tisdags visade en nedgång på 2,8%, den fjärde i rad sedan den 15 december. Ser vi bara till WMP och räknar tillbaka till mjölkråvara, innebar nedgången på WMP och dollarförsvagningen sedan förra tillfället, att priset gått ner från 2,17 kr / kg mjölkråvara till 2,09 kr. Det är en nedgång på -3,7%.

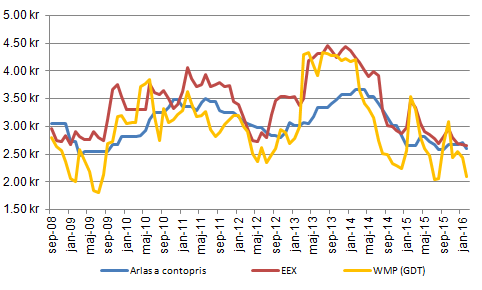

Nedan ser vi hur GDT (gul) förhåller sig till Arlas pris och EEX syntetiska mjölkpris.

Figur 13. Priset på mjölk är ungefär oförändrat sedan förra veckan enligt de stora spotpriskällorna, GDT något lägre.

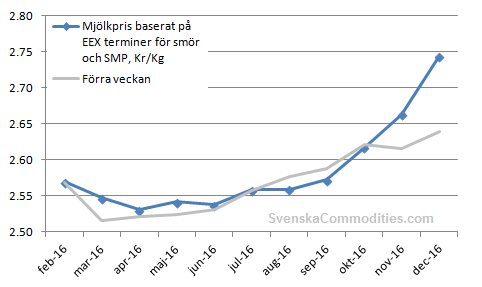

Figur 14. Terminspriserna på syntetisk mjölk (smör + skummjölkspulver) handlades framförallt upp i pris på längre terminskontrakt. December ligger 10 öre högre än förra veckan.

I fredags publicerades även USDA:s Milk Production – rapport, men den får jag återkomma till.